您现在的位置是:主页 > 行业动态 >

tpwallet钱包APP|Grim Forker:AMM协议费用治理中的攻击与机制设计

2023-11-30 20:33行业动态 人已围观

简介原文标题:《Grim Forker: checks and balances to AMM protocol fees》原文作者:lajarre原文编译:Luccy,BlockBeats编者按:本文编译自以太坊研究论坛中,去中心化治理协议 Butter 联合创始人 Lajarre 提出...

这篇文章总结了我们在 Butter 进行的研究的论文草稿,重点关注了 AMM 中协议费用的治理机制。我们的探索受到了一些创新思想的启发,比如《将投票视为买单:一种新型的混合币投票/未来市场》和《混合拍卖与未来市场相结合的治理方法》。这项研究的目标是提出增强协议费用治理的新途径。我们渴望社区就提出的攻击方法的可行性提供反馈,并对总体机制设计目标提出意见。

AMM 中的协议费用备受争议,它们是通过为治理代币赋值来提供原始研发投资回报的一种方式。这些费用形成了一种租金,从 AMM 中抽取价值(减少 LP 奖励),因此降低了 AMM 用户的盈余价值。

在下文中,我们提出了一个基于 Uniswap v2 的简单 CFMM 模型(可推广到多个池和 v3),并附带了一个相关的竞争均衡分析,展示了一个 AMM 如何被一个受资助的分叉所超越。

接下来,我们将展示 LP 如何利用这个机会,对原始协议进行协同攻击,以提高他们的 LP 回报,具体而言是通过部署一个免费的 AMM 分叉和一个资金合约。

最后,我们将在机制设计的背景下探讨目标。我们将证明攻击的可能性会严重的触发治理,有效地限制了代币治理可提取价值(GEV),从而在短视的方式上提高了协议的效率。但我们也会证明,这种机制在一定程度上阻碍了研发投资的回报,因此在较长期内可能会降低 AMM 用户和以太坊用户的福祉。

竞争均衡分析

假设有两个 AMM,分别为 AMM1 和 AMM2,每个都包含一个由相同的两个代币组成的单一池。这两个 AMM 之间唯一的区别将是储备量不同,分别为 R1、R2;单位时间内交易量不同,分别为 V1、V2。

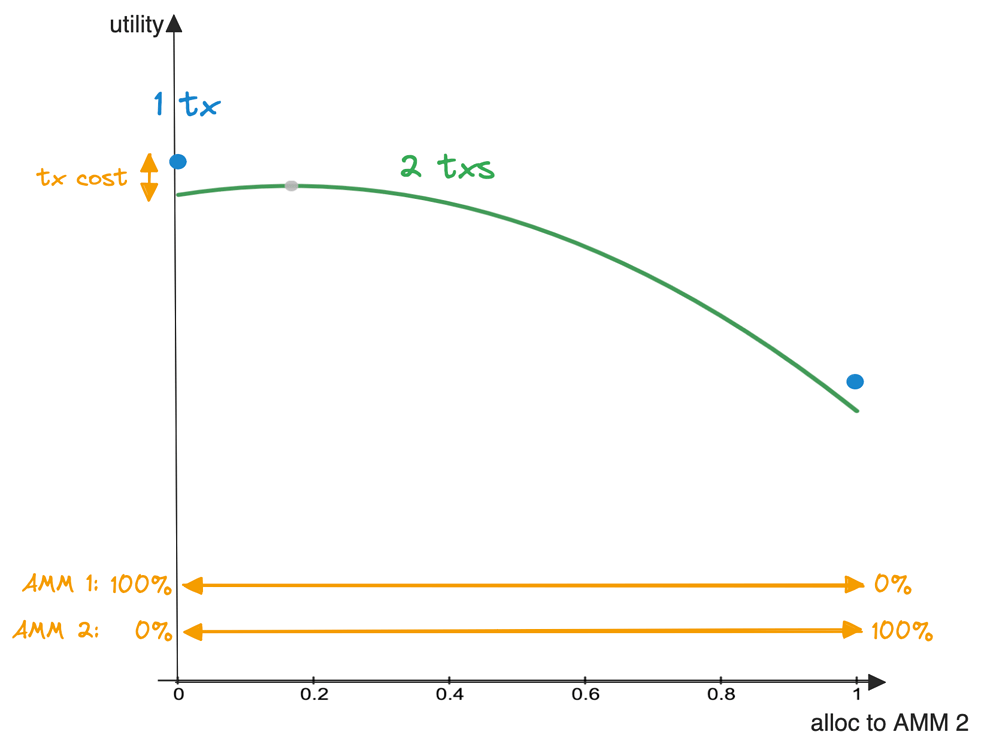

从愿意分配交易的交易者的角度来看,唯一的区别将是滑点成本,在具有较大储备的 AMM 中这些成本将较低。交易分配效用将具有一个成本项,看起来像−(1−x)²/R1−x²/R2(见下图),其中 x 是分配给 AMM 1 与 AMM 2 的比率(介于 0 和 1 之间)。因此,执行小交易的交易者将更喜欢仅使用具有较大储备的 AMM。

对于小型 LPs,分配效用将如下所示 (1−x)V1/R1+xV2/R2。因此,理性的小型 LPs 将所有的储备都分配给具有较大现有储备的 AMM。

这两个结论的结合证明了一个直观的事实:在足够长的时间内,具有更大储备和交易量的 AMM 将在流动性上积累垄断地位。这是一个经典的网络效应,如在下面的简化模拟中可视化。

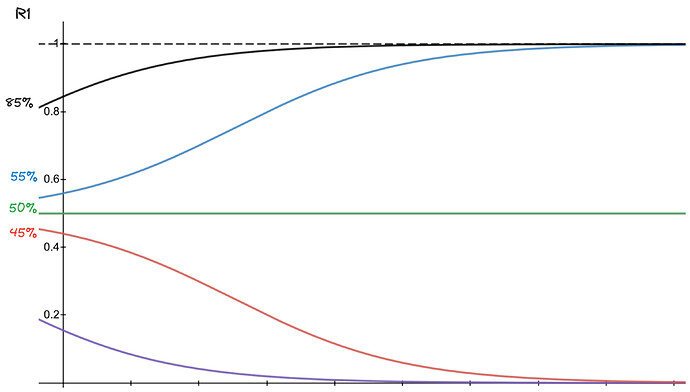

y 轴代表 R1 的比例,x 轴代表时间。如果 R1 大于 50%,那么在足够长的时间框架内,流动性将完全集中在 AMM 1 上。

现在,假设 AMM 1 永久激活协议费用。在 AMM 1 中,LPs 的回报分配储备的函数会从因子 (1−γ)V1/R1 变更为因子 (1−γ−ρ)V1/R1,其中 1−γ是 LP 费用,ρ是协议费用(Angeris 等人于 2019 年注释)。

−ρ项将上移百分比阈值,即 R1 需要开始的百分比,使网络效应最终有利于 AMM 1(它将大于 50%)。

假设 AMM 2 向其 LP 奖励添加了一项补贴,因此回报将有两个项:(1−γ)V2/R2+σ,其中σ是补贴因子。

σ也将上移上述提到的百分比阈值。通过足够大的补贴,可以使阈值任意接近 100%。

对这种分配游戏的平衡进行分析,会得出一个补贴的最小值,超过这个最小值,网络效应会系统性地倒转为 AMM 2 有利。通过足够大的补贴,AMM 2 可以从 AMM 1 中吸走所有的流动性。

以一种简单的方式对 LP 的风险偏好和切换成本进行建模,我们的论文进行了一些初步的计算,以评估补贴的总额,结果是合理的:对于每 100 美元的储备,补贴的总额(在 AMM 2 的寿命内)大致为 10 美元。

请注意,这些计算需要在强假设下轻松地进行才能更加现实。特别是,这个简化模型没有考虑到如品牌、知识产权等战略资产或其他重要因素。

攻击

在这里,我们将设计一个对 AMM 1 的程式化攻击,假设协议费用永久激活。这将帮助我们思考在 AMM 1 的治理上可能产生的影响。

让我们考虑以下攻击设置:

· 攻击者:LPs。

· 受攻击的协议:AMM 1,包括其治理。

· 攻击向量:具有补贴的分叉 AMM 合约,资金机制合约。

· 攻击者的收益:ρ减去可能参与资金机制。

资金机制合约能够产生上述讨论的最小补贴,从而引发从 AMM 1 到 AMM 2 的流动性流失。

假设 AMM 2 仍然需要被治理,我们建议创造出通过拍卖控制这些参数的机制,这些机制将产生卖方剩余。

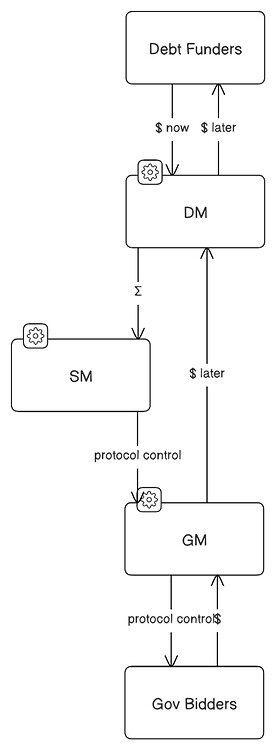

然后,补贴将由拍卖机制资助的债务工具产生,具体设置如下:

DM: 根据补贴总额而定的债务机制

SM: 为 AMM 2 的 LP 产生补贴的补贴资金机制

GM: 基于参数拍卖的 AMM 2 治理机制

Gov Bidders: 参数拍卖中的出价者。

了解到 Uniswap v2 没有需要治理的参数,而 Uniswap v3 仅增加了新的费用水平,需要考虑另一种资金筹集方法。

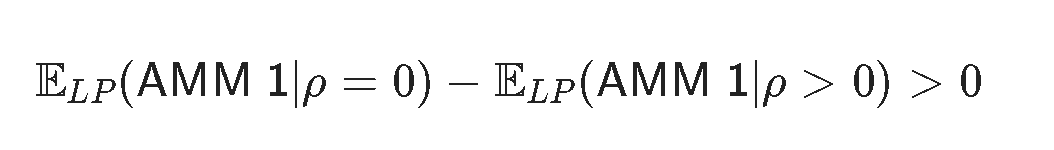

攻击者自己可以产生补贴,只要对他们有利可图。我们建议这样的众筹机制是可行的(对 LP 来说是临时理性的,可以分配一些资金),因为预期收益从没有费用的 AMM 到有费用的 AMM 的差异是严格正的:

为了具有可信度,这样一个众筹设计需要降低 LP 的协调成本。这超出了这项初步分析的范围,但一些建议可以包括将 LP 收益的一部分保留下来支付分叉补贴的分散化的元-LP(meta-LPs)。

这表明通过永久激活协议费用,AMM 1 面临流动性枯竭的风险。

现在,假设协议费用可以由 AMM 1 的治理调整,攻击的存在对ρ(t) 产生了时间函数上的动态上限。这背后的直觉是,将ρ提高太多会导致对 AMM 2 的过度流动性流失,从而降低治理代币持有者的回报。

因此,攻击为 AMM 1 的 GEV 提供了一个限制。我们将在下一节看到,最小化 GEV 可能并不是一个好的结果,这取决于我们的目标。

请注意,这次攻击的几个部分仍然需要进一步完善,特别是因为它依赖于资金机制的强属性。但是,正确定义这个资金机制和适用的资金机制更广泛的类别超出了本帖的范围。而且,制定ρ(t) 和其上限的模型仍在进行中。

机制设计

上述攻击增加了 LP 的剩余,却损害了 UNI 代币持有者的利益。但是,随着更多价值储存在储备中,滑点成本保持较低,因此社会剩余增加。

我们可以假设分叉和资金合约的存在在 AMM 1 的治理中起到了与 Grim trigger 类似的作用,迫使其调节其协议费用。因此,这个机制的名称是 Grim Forker。

有趣的是,这个机制提供了一种可信的退出替代方案(在退出或发声范式中),以协调的分叉形式。

然而,这忽略了需要奖励投资者早期风险承担的研发投资游戏。

我们可以争论,在这个交易中短期内给予 LP 过多的权力可能会降低投资者的收益,从而妨碍未来的研发投资。因此,这可能会在较长时间范围内降低整体福利,可能对 DeFi 和以太坊生态系统造成伤害。

如果这个分析经得起审查并与现实数据一致,它表明:

· 存在一类机制可以降低协议费用的 GEV。

· 这些基于链上的协议的治理应该考虑这些因素,尤其是通过动态调整协议费用。

进一步的研究可以借鉴本文的方法,对通过治理代币进行链上协议的可投资性产生正式的结果。

「原文链接」上一篇:tp钱包官网下载|比特币DeFi生态起势,近期有哪些协议可以关注?

下一篇:没有了